相談事例

CASE

最近よく「信託」という言葉を目にしますが、どういう制度なのでしょうか?

2014.7 山上 の回答

「信託」とは、特定の個人又は法人(受託者=主に銀行など)が、財産を有する者(委託者)から移転された財産を、信託契約や遺言或いは公正証書等による自己信託(信託行為)により、一定の目的(信託目的)に従い、財産の管理又は処分及びその他当該目的の達成のために必要な行為を行うことです(信託法2条1項)。

信託の一番の特徴は財産権を移転する財産管理制度で、委託者の死亡後も信託終了事由が生じない限り継続するという点にあります。信託には、大きく分けると「民事信託」と「商事信託」とがあります。

「民事信託」について、どのような場面で活用されているかひとつの事例を紹介させていただきます。

《事例》

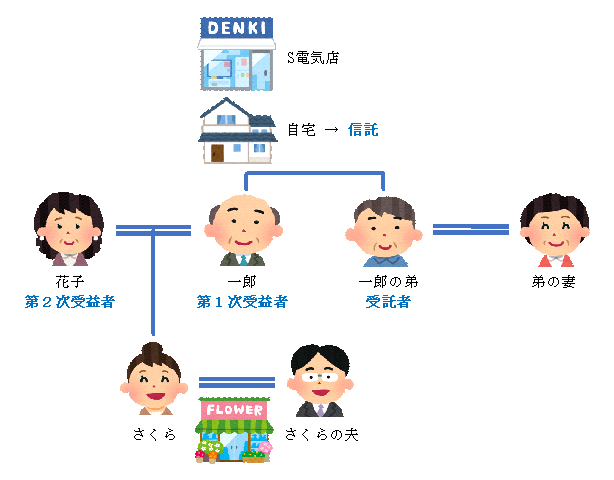

一郎さんは自宅の近くでS電気店を営んでいます。近くに同業店がないので細々ですが経営は順調です。一郎さんには専業主婦である妻花子さんがおり、二人の間には一人娘さくらがいます。さくらは約10年前に結婚し、隣町で夫と共に花店を営んでいます。また、一郎さんの弟夫妻が近くに暮らしており、普段から家族ぐるみの付き合いをしています。

一郎さん名義の財産は、自宅(土地・建物合わせて相続税評価約5000万円)とS電気店の土地・建物(時価約5000万円)とそう多くはない現預金です。現在、T信用金庫からS電気店の土地・建物を担保に事業用資金(現在の残金4000万円)を借り入れていますが、今のところ滞りなく月々の返済を行っています。

あるとき一郎さんは、さくら夫妻に頼まれて、さくら夫妻が営む花店の事業資金借り入れ(3000万円)の際、保証人になりました。その花店の経営は今のところは順調のようです。

一郎さんは65歳を過ぎたころから、自分の身に何かあった場合のことを考えるようになりました。S電気店の経営は今のところ順調ですし、T信用金庫の借入れに対してはS電気店の土地・建物が担保に入っています。ただ、さくら夫妻の保証債務をもし負うこととなったとき、最悪の場合は自宅を手放す必要が出てくるかもしれません。一郎さんはそれを回避し、花子さんに自宅だけでも残してあげたいので、今のうちから対策を講じたいと考えています。

1)民事信託の活用

民事信託をこの場面で活用するには、次の方法が考えられます。

一郎さんは、「弟を受託者、一郎さんを受益者として自宅を信託」します。一郎さんが死亡した場合でも、第2次受益者をあらかじめ花子さんと定めておけば、一郎さん亡き後でも信託は継続します。なお、信託が終了した場合は、信託財産は、信託行為において定められた残余財産受益者又は残余財産帰属権利者に移転されることとなります。

2)民事信託を活用したメリット

信託財産である自宅は一郎さんの財産からは分離されますので、さくら夫妻の保証債務の返済のために手放す必要もありません。

今回の場合は結婚して20年以上経っているので、生前贈与により自宅名義を一郎さんから花子さんに変更することも考えられます。不動産を贈与した場合に課される税金は贈与税・不動産取得税・登記の際の登録免許税ですが、《事例》の場合、夫婦間の自宅の贈与であるため贈与税の一部免除及び不動産取得税の軽減措置があります。それでも信託の場合の方が税負担は軽くなります(信託の場合は不動産取得税が課税されず、登録免許税も贈与の場合の約5分の1です。)。

3)留意点

この事例での留意点は、まずは受託者である弟です。信託においては信託財産である自宅が一旦受託者である弟名義になりますので、勝手に弟が自宅を売却すると大変なことになります。そのため、弟が信用できる人物か、また、弟が花子さんより先に亡くなる可能性も考えてその手当てをしておく必要があります。

また、債権者詐害信託に該当しないように注意も必要です。さくら夫妻が営む花店の経営が芳しくなく借入れに対する返済も滞りがちな場合、一郎さん自身がそれを知ったうえで民事信託を活用して前記の方法をとれば、債権者を害することを知りながら強制執行を逃れるために信託を設定した場合に該当し、受託者が善意であっても、当該信託は債権者詐害信託となります。

信託は信託銀行がするものと思っていませんか?結構身近に活用できる制度ですのでご自身の状況に照らし合わせて、こんな活用ができるのではないか、こんな活用ができたらいいのに等々、ご検討されてみてはいかがでしょうか。